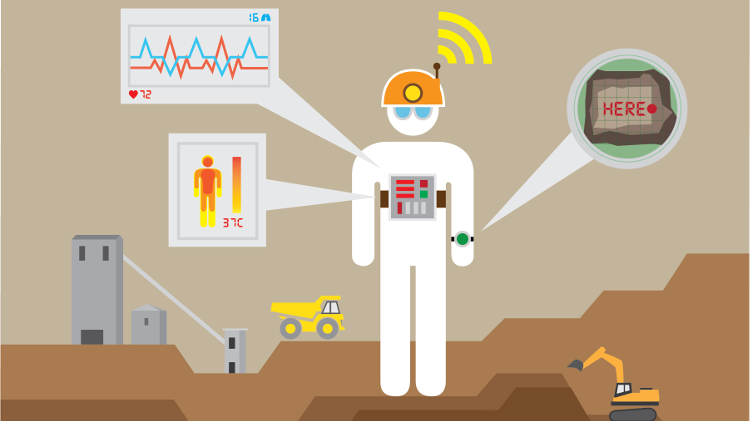

Au titre de cette transaction, Mosaic est devenue propriétaire de cinq mines de phosphate brésilienne, de quatre installations de production de substances chimiques et d'engrais, d'une mine de potasse brésilienne, du projet de potasse Kronau de Vale en Saskatchewan et d'une participation de 40 % dans la mine Bayover au Pérou (en photo ci-dessus) | Marcelo Coelho/Archives de Vale

Vale a annoncé la cession de la majeure partie de son activité d'engrais au géant américain Mosaic Co. dans le cadre d'une transaction de 2,5 milliards $ US, annonçait la société fin décembre.

Reuters avait été la première source à évoquer cette vente, qui faisait l'objet de discussions depuis le mois de juin 2016.

Mosaic versera à la société minière brésilienne la somme de 1,25 milliard $ US en espèces et la seconde moitié sous forme d'actions récemment émises. Mosaic deviendra le plus grand producteur d'engrais du Brésil et espère, grâce à cette transaction, générer 80 millions $ US supplémentaires en valeur après impôt d'ici 2019.

À l'issue de cette transaction, Mosaic deviendra propriétaire de cinq mines de phosphate brésilienne, de quatre installations de production de substances chimiques et d'engrais, d'une mine de potasse brésilienne et d'une participation de 40 % dans la mine Bayover au Pérou, ainsi que du projet de potasse Kronau de Vale en Saskatchewan, dont les activités ont été suspendues en novembre 2015 en raison de conditions de marché non favorables. Mosaic exploite actuellement trois autres mines de potasse en Saskatchewan, et Sarah Fedorchuk, porte-parole de la société, indiquait que le projet Kronau constitue « une option possible pour une expansion future ».

La transaction devrait se conclure fin 2017, en fonction des approbations réglementaires. Les actifs d'azote et de phosphate de Vale à Cubatão, au Brésil, ne font pas partie de la transaction, bien que la société ait déclaré être favorable à leur vente en 2017.

Le transfert des actions placera Vale parmi les actionnaires les plus forts de Mosaic, avec une participation de 11 % dans la société américaine. Vale désignera deux directeurs au sein du conseil d'administration de Mosaic.

Dans une vidéo relative à la transaction sur le site Internet de Vale, le président et chef de la direction Murilo Ferreira expliquait que la société avait choisi de « s'associer à une société d'envergure internationale » possédant l'expertise nécessaire en matière de potasse et de phosphate en raison de « facteurs qui rendaient difficile [pour Vale] de se frayer un chemin dans le marché des engrais ».

En février dernier, Vale annonçait qu'elle comptait se débarrasser d'actifs essentiels afin de réduire sa dette, après avoir atteint une perte record de 12,1 milliards $ US d'un exercice financier à l'autre. Après des résultats plus favorables durant le troisième trimestre 2016 à la suite d'une remontée des prix du minerai de fer, M. Ferreira indiquait aux investisseurs en novembre 2016 que le comité de direction envisageait de revoir cette stratégie. La vente à Mosaic s'inscrit dans une stratégie de rationalisation moins stricte orientée sur la vente d'actifs « non essentiels », ce qui permettra à Vale de se concentrer sur ses activités plus rentables de nickel et de minerai de fer.

Cette entente marque le dernier développement au sein d'une industrie des engrais aux prises avec des années de déclin des prix en raison d'une offre excédentaire et de la concurrence de plus en plus dure qui a suivi le démantèlement d'un cartel de commerce de potasse russe-biélorusse. Le ralentissement économique a entraîné une masse de nouvelles fusions et acquisitions (F&A), dont la fusion de PotashCorp et d'Agrium, rivaux de Mosaic, qui a été approuvée par les deux parties en novembre dernier.

Traduit par Karen Rolland