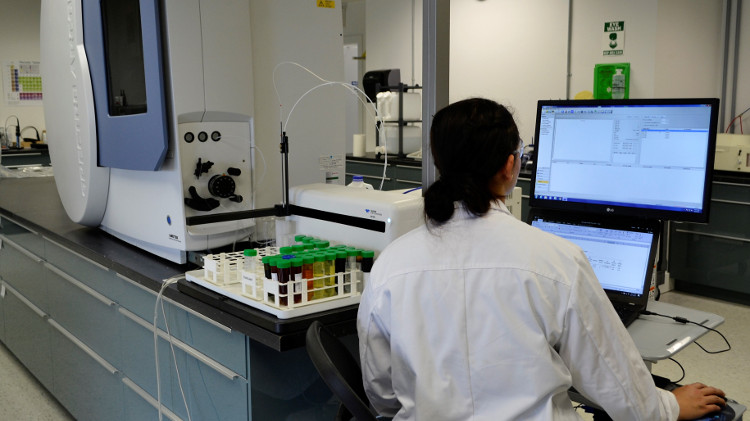

Teck a établi un record de ventes de charbon métallurgique lors de son deuxième trimestre cette année, et des records de production pour le charbon métallurgique et le zinc. L’entreprise possède six opérations minières de charbon métallurgique qu’elle exploite activement, dont Elk Valley (voir la photo). Avec l'aimable autorisation de Teck Resources

Si la demande vorace de la Chine a largement amélioré le sort des sociétés minières spécialisées dans le charbon et le zinc expédiés par voie maritime au cours du premier semestre 2017, le nickel a quant à lui connu un ralentissement dans un marché excédentaire. Pendant ce temps, le secteur en plein essor des véhicules électriques a propulsé le jalonnement des réserves de lithium et de cobalt ainsi que leur exploration.

La décision de la Chine d’injecter de l’argent dans plusieurs institutions chargées d’accorder des prêts pour relancer son économie a revigoré les grands consommateurs de métaux tels que les secteurs de l’infrastructure et de l’immobilier, et a entraîné une hausse considérable cette année de la demande de matières premières nécessaires à l’élaboration de l’acier.

D’après Rory Johnston, économiste spécialisé dans les produits de base à la Banque Scotia, le premier semestre de l’année 2017 a été marqué par « de nombreux rebondissements » au niveau des prix des métaux, en particulier du charbon métallurgique et du minerai de fer dont le cours « a véritablement repris. » Étant donné qu’elle consomme plus de 50 % des métaux à l’échelle mondiale, « tout ce que fait [la Chine] a des répercussions considérables », déclarait-il.

Les sociétés minières spécialisées dans le charbon métallurgique, comme Teck Resources au Canada, ont bénéficié de cette demande accrue lorsqu’elle a convergé avec deux chocs d’offre simultanés. D’une part, Pékin a réduit la production autorisée de charbon métallurgique au niveau national ; d’autre part, le cyclone Debbie a immobilisé les exploitations minières dans la région nord-est de l’Australie, grande productrice de charbon métallurgique.

Par conséquent, Teck a déclaré un bénéfice de 577 millions de dollars pour son deuxième trimestre (T2), une hausse considérable par rapport au bénéfice de 15 millions de dollars déclaré l’année précédente. Cette augmentation lui a permis d’établir un record de ventes de charbon métallurgique et des records de production de charbon métallurgique et de zinc au deuxième trimestre. Chris Stannell, porte-parole de Teck, a attribué la performance éblouissante de la société à sa production d’acier et « à la saturation du marché du zinc. »

La demande accrue de la Chine a également eu des répercussions positives sur le zinc, utilisé en construction pour protéger l’acier et le fer contre la rouille. Lui aussi a connu une « histoire prometteuse en matière d’offre », indiquait M. Johnston, étant donné qu’un certain nombre des plus grandes mines du monde ont épuisé leurs réserves de minerai rentable et ont fermé leurs portes récemment. Le bénéfice brut de Teck provenant de son unité fonctionnelle axée sur le zinc était de 153 millions de dollars au deuxième trimestre, par rapport à 99 millions de dollars l’année précédente ; quant à la société Trevali Mining de Vancouver, qui exploite une mine de zinc au Nouveau-Brunswick et une autre au Pérou, elle a déclaré un bénéfice de 126 000 $ au deuxième trimestre, par rapport à une perte de 335 000 $ à la même période l’année précédente. La société a également acheté à Glencore deux mines de zinc produisant 2 000 tonnes par jour, l’une en Namibie et l’autre au Burkina Faso. Les acquisitions de la fin du mois d’août doubleront la production de zinc de Trevali.

D’autre part, une fois réglées les deux questions politiques ayant contribué à une brève hausse des prix au premier trimestre, le prix du nickel a baissé au deuxième trimestre 2017. Au mois de janvier, l’Indonésie a levé son interdiction d’exporter des minerais non traités, et la ministre de l’environnement des Philippines Regina Lopez, qui menaçait de fermer la moitié des mines de nickel du pays, a été congédiée au mois de mai. Le discours optimiste précipité antérieurement par ces deux questions était une anomalie dans cette décennie autrement caractérisée par le surplus de ce métal et des prix en chute libre.

Vale Canada a rencontré des difficultés dans un marché déprimé, annonçant au mois d’août qu’elle devait suspendre ses projets de passer à l’exploitation souterraine de la mine de la baie Voisey. Elle avait annoncé au moins de mars la fermeture dans le courant de l’année de Stobie, l’une des plus vieilles mines de la région de Sudbury ; deux mois plus tard, la société déclarait que sa mine Birchtree au Manitoba serait placée en mode prolongé de soins et maintenance à compter du mois d’octobre. Dans son rapport du deuxième trimestre aux investisseurs, Vale qualifiait ces mesures « d’actions nécessaires pour adapter notre offre de nickel à un contexte où les prix sont plus bas. »

Malgré l’instabilité politique actuelle, le marché de l’or est resté relativement inchangé en 2017. D’après M. Johnston, cette précarité a été compensée par des « taux d’intérêt ne cessant d’augmenter ». Ceci étant dit, le prix de l’or a grimpé de 2,25 % le 11 août, suite à des tweets hostiles du président des États-Unis Donald Trump concernant la Corée du Nord.

Les métaux « technologiques », en particulier le cobalt et le lithium qui sont tous deux en forte demande et font face à des pénuries, ont suscité un grand intérêt et le développement de projets rapide, déclarait Alex Laugharne, analyste chez CRU Group. « La situation évolue rapidement », indiquait-il. « Les sociétés profitent des prix beaucoup plus élevés que ceux pratiqués habituellement. » Les prix au comptant et contractuel du carbonate de lithium ont plus que doublé depuis le début de l’année 2015.

Le lithium ne connaît pas la crise

Nemaska Lithium prévoit de commencer la production à l’échelle commerciale pour son projet Whabouchi au Québec avant le début de l’année 2019, avec l’aide d’un financement de prise ferme de 50 millions de dollars qui a été conclu au mois de juin. La société Lithium Americas de Vancouver, qui mène des projets importants en Argentine et au Nevada, déclarait des ventes d’une valeur de 1 600 000 $ US au deuxième trimestre, une hausse considérable par rapport aux 200 000 $ US au cours du même trimestre l’année précédente.

Le cobalt est un autre composant important des batteries de véhicules électriques. La ville de Cobalt, en Ontario, et ses environs ont connu une ruée au jalonnement. À la fin du mois de juin, First Cobalt a finalisé ses projets de fusion avec Cobalt One et Cobalt Tech, créant ainsi la plus grande société entièrement axée sur l’exploration dans la région. Entre-temps, le groupe eCobalt de Vancouver a commencé ses activités de pré-construction dans le cadre de son projet Idaho Cobalt. Il s’agit du seul projet à court terme principalement axé sur l’exploitation du cobalt aux États-Unis, ce qui n’est pas négligeable sachant que le cobalt se présente presque exclusivement comme un sous-produit ou un coproduit d’autres minéraux.

On observe également une reprise de l’exploration alors que les matières premières se remettent d’une débâcle prolongée, et le Canada devrait en tirer profit. Le rapport Mines 2017, l’examen annuel de l’industrie minière de PricewaterhouseCoopers (PwC), indiquait que le Canada, qui a attiré 14 % du budget global consacré à l’exploration l’année dernière, est la meilleure destination au monde pour investir dans l’exploration minière. Selon ce rapport, cette réussite est le fruit de la « mentalité circonspecte et rigoureuse » que l’industrie minière a entretenu afin de « rassurer les investisseurs nerveux et mécontents. » Cette mentalité se traduit par une activité dans les « régions du monde les plus sûres sur le plan politique » telles que le Canada et l’Australie.

« Nous sommes en train de sortir de la récession qui a affecté la plupart des matières premières de 2013 jusqu’à début 2016 », expliquait plus en détail M. Laugharne. Davantage de fonds sont injectés dans l’exploration par le biais du financement traditionnel « lorsque l’on passe d’un marché excédentaire ou équilibré à un marché sensible au déficit imminent ». Le Canada est un choix évident en partie parce que ce pays « est perçu, d’un point de vue juridictionnel, comme étant plus favorable à l’industrie minière » que ses concurrents considérés comme des havres de sécurité.

Le secteur pétrolier et gazier du Canada a bénéficié de la même confiance en matière d’exploration. D’après les prévisions de juillet de la Petroleum Services Association of Canada (PSAC, l’association des services pétroliers du Canada) concernant les activités de forage, 3 344 puits ont été forés au cours du premier semestre 2017, soit bien plus du double du nombre de puits forés durant la même période en 2016.